Achat immobilier après 50 ans : est-ce possible ?

Lorsque l’on parle d’achat immobilier, les idées reçues fusent et beaucoup pensent qu’emprunter auprès des banques une fois la barre des 50 ans passée devient impossible. C’est faux !

Quel est le profil des emprunteurs de plus de 50 ans ? Par quels types de biens immobiliers sont ils intéressés ? Le financement auprès des banques est-il différent après 50 ans ? On vous raconte tout.

Acheter après 50 ans : qui sont ces acquéreurs ?

Vous vous demandez alors si les critères des banques sont différents pour accorder un emprunt aux plus de 50 ans, le montant du salaire attendu ou encore le montant de l’apport nécessaire. C’est ce que nous allons voir ici.

Quel type de bien achètent-ils ?

Tout d’abord, d’après nos analyses, près de 71% des plus de 50 ans qui empruntent auprès d’une banque le font pour acquérir une résidence principale, 19% empruntent pour faire un investissement locatif et enfin 10% pour une résidence secondaire.

Parmis les 71%, certains achètent pour acquérir une nouvelle résidence principale. Ceux qui se tournent vers un investissement locatif ou une résidence secondaire préparent sans aucun doute leur retraite.

Concernant le bien acheté, 87% sont dans l’ancien, contre 5% en Vente en l'Etat Futur d'Achèvement (VEFA), 4 % dans le neuf et enfin 4 % des plus de 50 ans décident de faire construire leur maison. En moyenne, le coût des biens acquis par nos emprunteurs s’élève à 225 000 €.

Où achètent-ils ?

La carte ci-dessus montre les zones géographiques des résidences principales visées par les plus de 50 ans. On constate que la majeure partie des achats se concentre en Île-de-France, dans les autres grandes villes françaises telles que Nantes, Bordeaux, Lille ou Marseille, ainsi que sur la Côte d’Azur.

Les plus de 50 ans privilégient donc de s’installer dans les grandes villes pour passer leur retraite. Un choix motivé par le fait qu’il est plus pratique pour les personnes âgées de trouver un logement proche de toutes commodités.

L’état de santé de la personne peut aussi influer sur la localisation du bien, par exemple dans une ville disposant d’un hôpital.

L’étude confirme la réputation de la Côte d’Azur pour attirer les jeunes retraités : on y voit un intérêt particulier des acquéreurs de plus de 50 ans, motivés par la dolce vita sudiste.

Acquéreurs de plus de 50 ans : un profil plus rassurant pour les banques ?

Contrairement à certaines idées reçues, les plus de 50 ans sont de très bons clients pour les banques et ce pour plusieurs raisons..

Dans un premier temps, les plus de 50 ans empruntent sur une durée courte d’en moyenne 15 ans, avec un apport élevé, ce qui offre une garantie importante et rassure la banque.

En revanche, les banques ne vont pas pour autant faire de cadeaux…

Les plus de 50 ans ont un apport plus élevé...

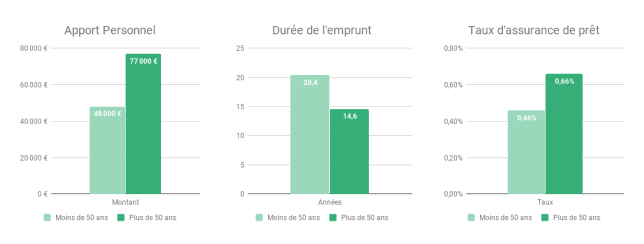

Vous le savez sans doutes déjà, il est souvent recommandé d’avoir un apport personnel minimum de 10 % pour contracter un crédit immobilier. Néanmoins, notre étude montre que l’apport moyen chez les plus de 50 ans s’élève en moyenne à 77 000 € (contre 48 000 € chez les moins de 50 ans) pour un bien qui coûte en moyenne 225 000 €, soit 34 % du montant de l’acquisition !

Il est important de préciser que le salaire moyen de nos emprunteurs est de 2 200 € net par mois (contre 1 800 € chez les moins de 50 ans), ce qui peut expliquer en partie pourquoi le montant de leur apport est plus élevé.

Les autres raisons qui peuvent expliquer ce montant d’apport plus élevé sont le fait qu’ils aient eu plus de temps pour se construire une épargne.

… et empruntent sur moins longtemps...

Une autre raison qui explique que les plus de 50 ans sont d’excellents clients pour les banques est qu’en moyenne, ils empruntent sur des durées plus courtes. D’après nos analyses, la durée moyenne d’un emprunt pour une personne ayant plus de 50 ans est de 14 ans et 6 mois.

Étant donné qu’ils ont plus de fonds pour pouvoir rembourser plus vite leur emprunt bancaire que les moins de 50 ans, cela offre plus de garanties pour les banques. À titre de comparaison, les moins de 50 ans ont en moyenne une durée d’emprunt de 20 ans et 4 mois, soit plus de 5 ans supplémentaires.

La durée peut aussi être expliquée par le fait qu’elle représente le nombre d’années jusqu’à la retraite pour un cinquantenaire. Les revenus baissent à ce moment là, il devient donc plus difficile d’emprunter, c’est pour cette raison que la durée de prêt est souvent calée sur cette date.

… mais le coût de leur assurance est bien plus élevé !

Il n’y a pas d’âge limite pour contracter un crédit immobilier, cependant, les coûts des assurances de prêts pour les plus de 50 ans sont plus élevés. En moyenne, le taux d’assurance monte à 0,66%, contre 0,46 % pour les acheteurs de moins de 50 ans.

Cela s’explique par le fait que les plus de 50 ans sont plus à risque de développer des problèmes de santé. Plus l’emprunteur est âgé, et plus le montant du taux d’assurance grimpe. Par exemple, il peut atteindre 1,20 % après 60 ans..

Le coût d’assurance pour les prêts pour les plus de 50 ans peut souvent être supérieur au coût des intérêts du crédit .. C’est pour cette raison qu’en plus d’un bon taux d’emprunt, le choix d’une bonne assurance est primordiale.