Taxe foncière : qui doit la payer dans le cadre d'un achat immobilier ?

Mais comme dirait un très fameux proverbe français, « Toute bonne chose a……. Un coût ! »

Toutefois si dans certains cas, certaines de ces taxes ne sont pas redevable par les propriétaires, il y est une taxe bien connue des propriétaires : la taxe foncière. Pretto vous dit tout de cet impôt réservé aux propriétaires.

La taxe foncière : une taxe commune à tous les propriétaires

Cette taxe perçue par les collectivités est redevable dès le 1er janvier de l’année où vous avez acquis votre habitation. Une fois l’avis reçu, vous devrez alors procéder au paiement de cette taxe dans les 30 jours suivant la réception de cet avis, avec une date limite fixée au 15 octobre.

Attention : le non-paiement de la taxe foncière avant la date limite est susceptible d’entraîner une majoration de 10% de la taxe.

Mais avant de vous précipiter, assurez-vous bien d’être redevable du montant de cet impôt et faites votre propre calcul !

Calcul de la taxe foncière : comment ça marche ?

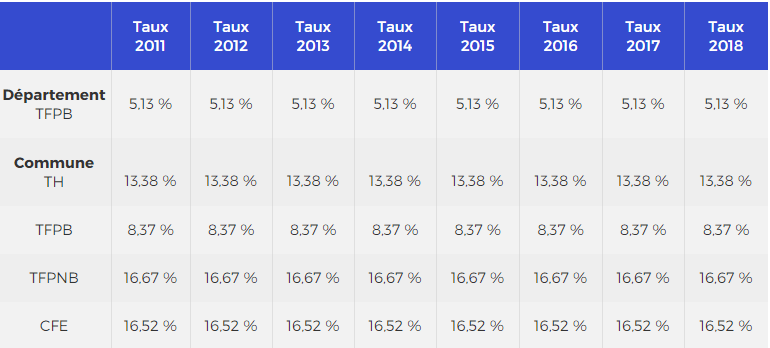

Pour calculer la taxe foncière applicable à votre bien, il vous suffit de multiplier la base d’imposition relative à la valeur locative cadastrale de votre habitation, aux taux votés par les collectivités territoriales. Les taux de la collectivité parisienne n’ont pas évolué depuis 2011.

Mise en application du calcul de la taxe foncière

Pour un appartement de 70 m² à Paris, la valeur cadastrale est :

70 m² × 18 €/m² = 1260 € × 12 mois pour une valeur annuelle, soit une valeur locative cadastrale de 15 120 €.

Et la base d'imposition est déterminée sur cette base :

- Pour les propriétés bâties (TFPB), la base d’imposition correspond à 50% de la valeur cadastrale de votre habitation.

- Pour les propriétés non-bâties (TFPNB), la base d’imposition correspond à 80% de la valeur cadastrale de votre habitation.

Votre taxe foncière sur les propriétés bâties due au titre de 2018 est donc calculée de la manière suivante :

- On applique la déduction de 50% du montant de la valeur locative cadastrale : 15 120 € x 0,50 = 7 560 €

- On applique ensuite le taux des collectivités à la valeur locative cadastrale : 7 560 € x (5,13 + 8,37 %) = 7 560 € x (13,5%) = 1020,6 €

Soit une taxe foncière d'un montant de 1020,60 €.

Depuis 2018, si le montant de votre taxe foncière excède 1.000 euros, il doit être payé par voie dématérialisée. En dessous de 1.000 euros, il est possible de payer la taxe foncière par chèque, TIP ou virement.

En cas d’erreur de l’administration fiscale dans le calcul de votre taxe foncière, vous avez la possibilité de contester le montant. - Par un courrier adressé au Trésor Public dont les coordonnées sont indiquées sur l’avis d’imposition ; - Par voie numérique, en envoyant une réclamation via gouv.fr; -Ou bien en vous rendant en personne au centre des impôts. En cas d’erreur reconnue, l'administration vous rembourse la somme ainsi que les intérêts légaux.

Cas particuliers où la taxe foncière n'est pas appliquée

Il existe des cas particuliers où le propriétaire n’est pas redevable de la taxe foncière. Il en est ainsi pour :

- Les baux de longue durée (de 18 à 99 ans), mais également pour des baux à construction ou à réhabilitation. C’est au locataire de prendre en charge la taxe foncière.

- Le démembrement de propriété. Lorsqu’il y a séparation entre l’usufruit et la nue-propriété, la taxe concernent l'usufruitier.

La taxe foncière en cas de vente du bien

Si vous achetez un bien immobilier en cours d’année, sachez que c’est le propriétaire vendeur qui restera en principe redevable de la taxe foncière durant l’année de la vente du bien. En tant que nouveau propriétaire, vous ne serez redevable de la taxe foncière qu’à partir du 1er janvier de l’année suivante.

Attention toutefois car il est toujours possible de prévoir dans l’acte de vente le paiement (total ou partiel) de la taxe foncière par le nouveau propriétaire dès la signature de cet acte. Dans ce cas-là, vous serez redevable de la taxe foncière durant la même année de l’acquisition de votre bien. Afin de ne pas encourir de pénalité en cas de non-paiement de la taxe foncière, vérifiez donc bien qu’une telle clause ne figure pas dans votre acte de vente.

Puis-je bénéficier d’une exonération sur la taxe foncière ?

Vous êtes propriétaire d’une habitation neuve (agrandie ou reconstruite) : vous avez le droit à une exonération totale pendant les deux années suivant la fin des travaux de votre habitation neuve. Pour bénéficier de cette exonération, pensez à déclarer votre habitation auprès du centre des impôts fonciers. Vous disposez d'un délai de 90 jours après achèvement.

Votre habitation est vacante :Si votre habitation est vacante pour cause de travaux, déménagement ou rénovation depuis plus de 3 mois, vous bénéficiez également d’une exonération de la taxe foncière. Attention toutefois pour les habitations situées en pleine agglomération où la demande de logement est plus importante que l’offre. La vacance d’une habitation peut conduire au paiement d’une taxe spécifique dès qu’elle dépasse 1 an.

Votre habitation est respectueuse de l’environnement : votre habitation possède de hautes capacités énergétiques ou vous avez rénové celui-ci afin qu’il respecte la norme « bâtiment basse consommation énergétique BBC 2005 » ? Vous pouvez aussi obtenir une exonération totale ou partielle et ce, pour une durée de 5 ans !

- En tant que propriétaire, vous êtes redevable aux collectivités, chaque année, de la taxe foncière.

- Elle est calculée en fonction de la valeur cadastrale de votre bien et d'un taux défini par la commune.

- La taxe foncière est due par la personne propriétaire du bien au 1er janvier de l'année en cours. Cependant, vous pouvez décider d'un commun accord de partager ces frais en le précisant dans le compromis de vente.