Pour mon prêt immobilier, un taux fixe ou un taux variable ?

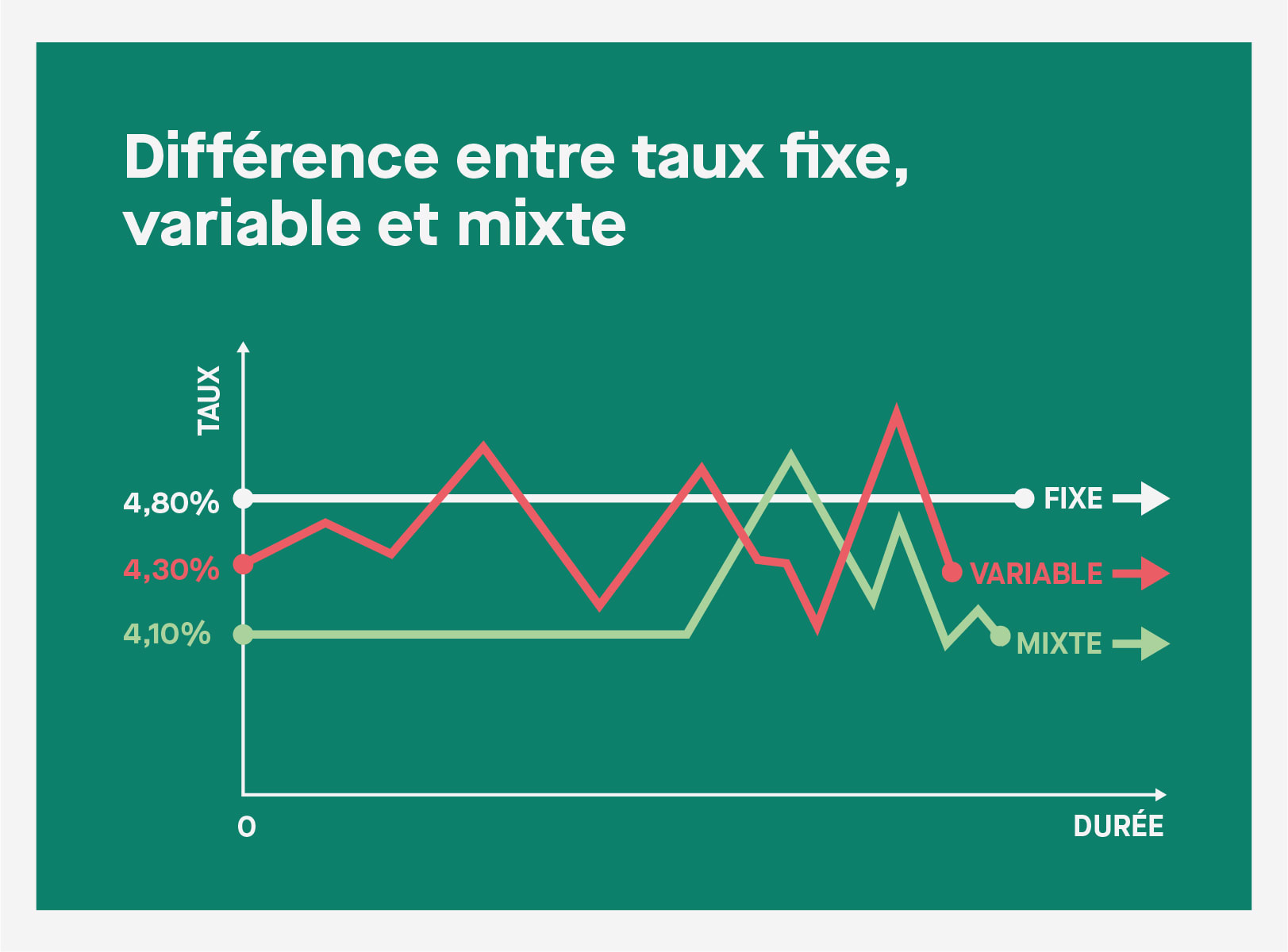

Au moment de contracter votre crédit immobilier, vous pouvez choisir son type de taux. Le taux fixe est le plus commun, mais en fonction de votre situation, il peut être intéressant de préférer un taux variable ou mixte. Si le taux fixe permet de bénéficier du même taux d'intérêt pendant toute la vie du crédit immobilier, dans une situation de forte hausse des taux, un taux variable ou mixte peut permettre à certains profils d'emprunter de manière plus avantageuse.

Avant de choisir le taux de votre crédit immobilier, il est important de connaître les enjeux des différents taux existants. Vous devez choisir un taux adapté à votre situation financière présente et future. Grâce à notre outil, vous pouvez simuler votre prêt immobilier et découvrir les taux applicables en fonction de votre situation.

Taux fixes : un crédit immobilier sécurisé

La majorité des Français choisissent d’emprunter à taux fixe pour assurer leur sécurité financière avec des mensualités stables pendant toute la durée du crédit immobilier. Le taux fixe d’un emprunt varie en fonction de plusieurs critères :

- La durée de l’emprunt : le taux augmente en fonction de la durée ;

- L’apport personnel : un apport important permet d’accéder à des grilles plus avantageuses et facilite la négociation avec la banque ;

- La région ;

- Le profil de l’emprunteur : statut marital, âge, état de santé, profession, revenus, etc.

À la signature de votre prêt à taux fixe, vous connaissez déjà le montant de vos mensualités et le coût total de votre emprunt. Un prêt à taux fixe vous permet de prévoir vos finances et de comparer plus facilement les différentes offres de prêt. En effet, avec un crédit immobilier à taux fixe, vous connaissez précisément le taux annuel effectif global (TAEG) de votre crédit. Ce n’est pas le cas pour les emprunteurs qui choisissent un taux variable.

Si les taux immobiliers du marché baissent, vous pourrez peut-être renégocier votre prêt immobilier auprès de votre banque ou faire racheter votre crédit par une autre banque à un taux moins élevé. Si vous négociez votre taux fixe à la baisse, vous pourrez :

- Baisser le montant de vos mensualités

- Baisser la durée de votre prêt immobilier sans changer le montant de vos mensualités

À l’inverse, si les taux immobiliers du marché augmentent, celui de votre crédit immobilier ne changera pas. S’il est possible de renégocier son taux d’intérêt, la plupart des emprunteurs conservent le même taux d’intérêt pendant toute la durée du crédit immobilier.

Certaines banques peuvent refuser de renégocier votre prêt immobilier. En renégociant un prêt immobilier, les banques diminuent leurs intérêts.

Si un taux fixe privilégie la sécurité financière de l’emprunteur, il n’est pas nécessairement le plus rentable à long terme. De plus, la majorité des prêts immobiliers à taux fixe présentent des pénalités de remboursement anticipé. Il s’agit d’indemnités à verser à la banque si vous remboursez entièrement votre emprunt avant sa date d’échéance. Elles peuvent atteindre jusqu’à 3 % du capital restant à rembourser.

Pourquoi préférer un taux variable ou révisable ?

À l’inverse des taux fixes, les banques peuvent également proposer des crédits immobiliers avec un taux variable ou révisable. Dans ce cas-là, les variations du taux d’intérêt sont indexées sur celles des taux auxquels les banques se financent. Le taux du prêt est révisé périodiquement en fonction de l’évolution d’un indice, l’indice Euribor qui régit les tendances d'évolution des taux immobiliers.

Entre 2004 et 2008, des milliers de clients du Crédit Foncier avaient souscrit un prêt immobilier à taux variable non plafonné sans avoir été correctement informés des risques encourus. Suite à la crise des subprimes, ces clients avaient vu leur taux d’intérêt s’envoler.

En 2023, les taux immobiliers risquent d'augmenter jusqu'à 4 % et dans certains cas, souscrire un prêt immobilier à taux mixte ou variable est l'une des seules solutions pour emprunter. Étant donné la conjoncture actuelle, il peut être rentable d'emprunter à taux mixte pour bloquer le taux pendant les premières années et profiter d'une potentielle baisse des taux dans quelques années.

Souscrire un prêt immobilier à taux variable constitue donc un pari sur l’évolution de l’indice Euribor. La plupart du temps, le taux d’intérêt d’un emprunt à taux variable est inférieur à celui d’un emprunt à taux fixe pour la même durée, mais le coût total de votre prêt immobilier dépend de décisions économiques difficiles à prévoir.

Avant de choisir un crédit immobilier à taux variable, il est nécessaire de garder deux éléments en tête :

- Il est possible de négocier afin qu’une partie ou la totalité de la hausse du taux soit répercutée sur la durée de votre crédit pour ne pas augmenter le montant des mensualités. Si votre emprunt est déjà long, vous ne disposez pas d’une grande marge de manœuvre et vos mensualités augmenteront irrémédiablement.

- Généralement, le remboursement anticipé d’un prêt à taux variable n’engendre pas de pénalité de remboursement anticipé, contrairement au remboursement anticipé d’un prêt à taux fixe.

Si vous savez que vos revenus vont augmenter, optez pour un crédit immobilier taux variable afin d’emprunter un capital plus important grâce à un taux initial plus faible. Par la suite, vous pouvez demander un taux fixe lorsque vos revenus auront progressé.

Si vous souhaitez contracter un prêt immobilier à taux variable, nos experts vous recommandent fortement de privilégier les taux capés. Il s’agit de taux plafonnés à la hausse ou à la baisse pour limiter le risque de surendettement lors d’importantes fluctuations. Les banques proposent deux types de cap :

- Cap exclusivement à la hausse pour protéger les emprunteurs des taux d’intérêt trop élevés. N’étant pas limité à la baisse, le taux est susceptible de devenir très bas.

- Cap à la hausse et à la baisse (dit « taux tunnel ») afin de protéger l’emprunteur, mais également la banque pour éviter une perte d’argent trop importante liée à la baisse des intérêts.

Les banques proposent majoritairement des taux « capés +1 » ou « capés +2 ».

Si vous bénéficiez d’un taux variable capé +1 à 2 %, le taux d’intérêt tunnel de votre crédit immobilier pourra varier entre 1 et 3 %. Il est important de calculer le coût total de son emprunt avant de choisir un prêt à taux variable.

Avant de choisir un prêt immobilier �� taux fixe ou variable, il est conseillé de simuler son projet immobilier pour choisir le financement le plus adapté à votre situation. Vous pouvez également contacter un expert Pretto pour bénéficier d’un accompagnement personnalisé.

Pourquoi choisir un taux semi-fixe ou mixte pour les achats de courte durée ?

Il existe également des prêts immobiliers dont les taux sont :

- fixes pendant les premières années (5 à 10 ans) : le taux est plus bas puisque la durée sur laquelle il est fixe est moins élevée ;

- variables par la suite, capés ou non.

Ce type de prêt est particulièrement intéressant pour un achat de courte durée ou un investissement locatif. Il est conseillé de revendre votre bien immobilier avant que les intérêts ne deviennent variables afin de bénéficier d’un taux d’intérêt assez faible. En effet, le taux d’intérêt au départ est souvent plus faible que les taux fixes classiques proposés par les banques.

Taux progressifs : à qui s’adressent-ils ?

Les Français connaissent peu ce type de prêt immobilier. Il s’agit d’un crédit immobilier sur une base de taux fixe prévoyant une augmentation des mensualités chaque année. En d’autres termes, vos mensualités seront plus élevées à la fin qu’au début. Ce mécanisme permet de réduire le coût du crédit puisque vous remboursez plus chaque année. Néanmoins, peu de banques proposent à leurs clients de contracter un emprunt à taux progressif.

Les prêts immobiliers à taux progressifs sont conseillés aux :

- fonctionnaires dont les revenus vont croître ;

- jeunes entrepreneurs ayant de bonnes perspectives d’avenir ;

- investisseurs locatifs dont les revenus fonciers vont augmenter.

Le taux progressif permet de négocier un montant de prêt plus élevé puisque le calcul du coût de l’endettement est réalisé sur la première mensualité. De plus, ce type de prêt réduit également le coût total du crédit. En effet, l’augmentation du montant des mensualités permet de raccourcir la durée du prêt et de réduire mécaniquement son coût.

N’hésitez pas à simuler votre projet immobilier pour comparer les taux immobiliers en vigueur afin de choisir le type de financement le plus adapté à votre situation.

- Il existe des prêts spécifiques pour certaines situations : changement de logement, investissement locatif, etc.

- Il est conseillé de demander à son banquier le calcul des mensualités maximales avant d’accepter une offre de prêt à taux variable capé.

- Un prêt à taux variable capé peut être une bonne option, mais vous devez bien comprendre les implications.