L'évolution des taux de prêt immobilier en 2023

15 ans

20 ans

25 ans

15 ans

20 ans

25 ans

Sommaire

L’avis de Pretto sur les taux actuels en novembre 2024

« Le rebond du marché immobilier se confirme en cet automne 2024, nous voyons de nombreux projets se concrétiser après plusieurs mois de recherche. Cela annonce un début d’année 2025 extrêmement dynamique, mais les prix pourraient rapidement reprendre leur hausse. »

Amorcée en 2022, l’évolution des taux de prêt immobilier à la hausse se poursuit en 2023, avec des taux qui dépassent les 4% pour les crédits sur 20 ans et 25 ans.

Source de blocage, le taux d’usure (le taux maximum auquel il est possible d’emprunter) voit sa réactualisation passer de trimestrielle à mensuelle à partir du mois de février, offrant une soupape aux banques comme aux candidats au crédit immo. Reste que de nombreux acteurs du monde de l’immobilier - dont Pretto - continuent d’appeler à un assouplissement des conditions d’accès au prêt.

Une nouvelle fois, les banques augmentent leurs taux en suivant la hausse du taux d’usure dans une logique de rentabilité. Cette hausse porte atteinte à la capacité d’emprunt des acheteurs mais le début de baisse des prix immobiliers permet aux emprunteurs de se projeter dans leur achat.

Envie de connaître l’évolution de votre taux personnalisé ? Faites la simulation et abonnez-vous à notre alerte taux !

Les taux immobiliers en janvier 2023

2022 a été une année compliquée pour accéder au crédit immobilier, notamment le dernier trimestre où les emprunteurs ont été bloqués par le taux d’usure. Au 1er janvier 2023, la hausse du taux d’usure par la Banque de France, permettant aux banques de profiter d’une petite marge pour accorder davantage de crédits. Néanmoins, cet appel d’air risque d’être de courte durée.

Pourquoi les taux immobiliers vont augmenter en 2023 ?

En termes de volume de transactions immobilières, 2021 a été une année record. Si les derniers mois de l’année 2022 ont été plutôt compliqués pour les acquéreurs, le marché de l’immobilier a tout de même enregistré plus de 1,1 million de transactions. Néanmoins, les problèmes liés au taux d’usure ont ralenti la production de crédits au second semestre.

Au 1er janvier 2023, les experts du marché immobilier ont observé une augmentation des taux immobiliers de 0,40 jusqu’à 0,45 point sur un mois. En effet, les taux immobiliers sur 20 ans ont atteint près de 2,70 % au mois de janvier.

Étant donné que la Banque Centrale Européenne (BCE) a augmenté son taux directeur de 0,5 point, le taux de refinancement atteint maintenant 2,5 % ! Par conséquent, les établissements bancaires ont dû augmenter leurs taux pour minimiser l’impact sur leur marge.

Le taux directeur de la Banque Centrale Européenne correspond au taux d'intérêt fixé pour les prêts qu’elle accorde aux banques commerciales. Par conséquent, les banques françaises adaptent leurs taux immobiliers à ce taux directeur, l’un des principaux outils conventionnels de la politique monétaire.

Néanmoins, si les banques ont pu augmenter les taux immobiliers appliqués à leurs clients, c’est parce que la Banque de France a augmenté le taux d’usure qui fixe le taux au-delà duquel les banques ne peuvent plus prêter.

La hausse du taux d’usure : une solution à long terme ?

Vous n’avez pas fini d’entendre parler du taux d’usure ! Depuis l’été 2022, le taux d’usure ne cesse de bloquer l’accession au prêt immobilier à plusieurs profils d’emprunteurs. En effet, les banques ne peuvent pas prêter au-delà de ce taux et certains dossiers, dans ce contexte compliqué, sont devenus usuraires et donc impossibles à financer.

La Banque de France a annoncé une hausse du taux d’usure de 0,6 point soit 3,57 % pour les prêts immobiliers d’une durée supérieure à 20 ans.

| Type de prêt immobilier | Taux d'usure applicable au 1er janvier 2023 |

|---|---|

| Prêts à taux fixe d'une durée inférieure à 10 ans | 3,41 |

| Prêts à taux fixe d'une durée comprise entre 10 ans et moins de 20 ans | 3,53 |

| Prêts à taux fixe d'une durée de 20 ans et plus | 3,57 |

| Prêts à taux variable | 3,35 |

| Prêts-relais | 3,76 |

Si la hausse du taux d’usure permet une bouffée d’air pour les emprunteurs, celle-ci aura beaucoup de mal à re-fluidifier le marché immobilier dont les principaux taux ont augmenté de 0,90 point en 15 jours. Par conséquent, cette remontée de l’usure deviendra très rapidement obsolète, probablement dès mi-janvier. Les emprunteurs seront donc soumis à une épreuve compliquée dès ce mois de janvier et encore plus au mois de mars, rappelant la situation de novembre dernier.

Les taux immobiliers en avril 2023

Taux par revenus (net annuel) au 1er avril 2023

| 0-40k€ | 40-80k€ | +80k€ | Tous profils | |

|---|---|---|---|---|

| 15 ans | 3,25 % | 3,26 % | 3,11 % | 3,24 % |

| 20 ans | 3,52 % | 3,42 % | 3,26 % | 3,40 % |

| 25 ans | 3,66 % | 3,57 % | 3,40 % | 3,54 % |

Variation de taux (en %) vs. mars 2023

| 0-40k€ | 40-80k€ | +80k€ | Tous profils | |

|---|---|---|---|---|

| 15 ans | +0,22 % | +0,22 % | +0,26 % | +0,23 % |

| 20 ans | +0,24 % | +0,24 % | +0,25 % | +0,24 % |

| 25 ans | +0,19 % | +0,20 % | +0,20 % | +0,20 % |

| Emprunter 300k€ au 1er avril 2023 | Variation (en €) vs. mars 2023 | |||

|---|---|---|---|---|

| Mensualité | Salaire min | Mensualité | Salaire min | |

| 15 ans | 2107 € | 6019 € | +34 € | +97 € |

| 20 ans | 1725 € | 4927 € | +37 € | +106 € |

| 25 ans | 1509 € | 4311 € | +32 € | +90 € |

Cette nouvelle hausse de taux est un nouveau coup porté à la capacité d’emprunt des Français. En effet, Pretto note qu’avec un nouveau taux moyen à 3,40 % sur 20 ans, il faut donc bénéficier d’un revenu net mensuel de 4927€ pour pouvoir emprunter 300 000 € sur 20 ans, soit une centaine d'euros de plus qu'au mois de mars.

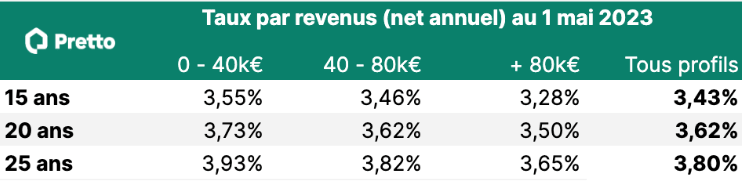

Les taux immobiliers en mai 2023

Pretto, leader du courtage en crédit immobilier 100% digital observe ce mois-ci les taux pratiqués par ses partenaires bancaires.

Le mois de mai est encore marqué par une hausse des taux immobiliers conformément à celle de l’usure : les taux sur 25 ans évoluent ainsi de 26 centimes, pour atteindre 3,80% en moyenne.

Le marché du crédit immobilier restera donc tendu ce mois-ci mais nos partenaires bancaires espèrent une reprise, au moins partielle, de leur activité au T3 voire au T4. Quelques banques, peu nombreuses, lèvent certaines de leurs restrictions.

Par ailleurs, les écarts de taux entre les établissements de crédit se tassent. Ainsi, une banque régionale qui pratiquait des taux très attractifs jusqu’en avril a décidé de remonter brutalement ses taux (+0.60) pour s’aligner sur ceux de ses concurrents.

Cette nouvelle hausse de taux vient renforcer la tension sur le marché du crédit immobilier et dégrade de nouveau la capacité d’emprunt des ménages. Ainsi, par rapport au mois d’avril, il faut gagner près de 100€ de plus mensuellement pour emprunter 300 000€ sur 20 ans en mai, selon notre étude. Si l’on compare ces taux à ceux pratiqués en mai 2022, il faut gagner environ 800€ de plus par mois pour emprunter 300 000€.

"Une nouvelle fois, les hausses de taux suivent la hausse de l’usure, preuve que les banques n’ont toujours pas retrouvé leur équilibre financier. Dans ces conditions, les volumes de crédit immobiliers demeurent faibles. Nos partenaires espèrent toutefois une réouverture progressive des vannes à partir de T3." déclare Pierre Chapon. "Il est grand temps que les réflexions en cours concernant un assouplissement maitrisé des règles d’octroi aboutissent pour resolvabiliser une partie des acquéreurs exclus de l’accès au crédit immobilier."

Hausse des taux : du marché immobilier vers la spiritualité

Il faut gagner environ 800€ de plus par mois pour emprunter 300 000€.

Cette (redondante) hausse des taux pose de nouvelles questions sur nos modes de vie et de pensée. Puisque le coût de la vie ne fait qu’augmenter, comment retrouver un équilibre occidental sans constamment fantasmer sur cette yourte en autosuffisance au milieu de la nature ?

L’évolution des taux ce n’est pas une révolution

Entre “c’était mieux avant” et “je préfère attendre un peu” laissons un peu d’espace à l’instant présent. Soit mieux comprendre vos motivations derrière cette volonté d’accéder à la propriété, pour s’autoriser à lâcher prise sur l’état actuel du marché immobilier. Par exemple, l’achat d’un bien peut servir d’étape dans un projet immobilier. L’acquisition d’un bien d’une surface de 30m2 hors de sa zone de prédilection, n’écarte en rien l’acquisition d’un prochain bien de 60m2 à proximité de son quartier préféré et ainsi de suite. Faut-il encore se poser les bonnes questions.

L’adaptation au changement impulsée par les millennials

Certains l’ont d’ailleurs rapidement intégré. Selon notre sondage mené avec YouGov en avril 2023, 24% des millennials sont prêts à acheter un bien plus petit si cela leur permet de devenir propriétaire dans un contexte de marché compliqué. Quand 38% d’entre eux sont également prêts à acheter un bien dans une autre ville ou région dans le cadre d’un hypothétique projet d’achat immobilier (et oui les millennials sont vifs).

Bien plus qu’une remise en question sur les choix qui guident un projet immobilier, pouvoir également se pencher sur les réels besoins de son foyer peut permettre d’avoir une meilleure approche du contexte immobilier.

Souvent, vient s’ajouter une certaine frustration lorsqu’une offre de crédit possède un taux supérieur à nos attentes (du passé) ou encore lorsque le prix d’un bien rêvé est plus élevé que prévu. Pour autant, ce sentiment pourrait bien s’estomper en acceptant de lâcher prise sur certains états de faits.

Face à la hausse des taux : transformer les concessions en une occasion favorable

La notion de concession voire de sacrifice peut faire grincer des dents. Malgré tout, abandonner certains avantages ou privilèges permet dans la plupart des cas de maintenir une situation avantageuse.

Concession #2, questionner son bien-être. Ou comprendre vos besoins essentiels dans un espace intérieur. Une petite salle de bain ? Contre une cuisine digne de ce nom ? Un balcon ou un jardin ? Une cuisine bien équipée ? Une chambre munie d’un dressing ? Une autre pour les +1 ? Ou bien juste un queen size entre 4 murs en guise de canapé, table à manger, bureau et espace de vie à part entière ?

Concession #3, faire des choix. Ou comment des actions bénéfiques pour votre vie de demain seraient plus avantageuses que des actions à satisfaction instantanée. Un nouveau sèche-cheveux super séchant ? Une énième paire de chaussures ? Ou bien favoriser quelques centaines d’euros mis de côté.

Quitte à fantasmer sur cette yourte, pourquoi ne pas adopter un mode de vie flexible pour accéder à la propriété ?

800€ est un chiffre assez conséquent, à prendre comme un ordre de grandeur sur une base d’emprunt de 300 000€. Ce montant mensuel à gagner est donc relatif au montant de votre emprunt.

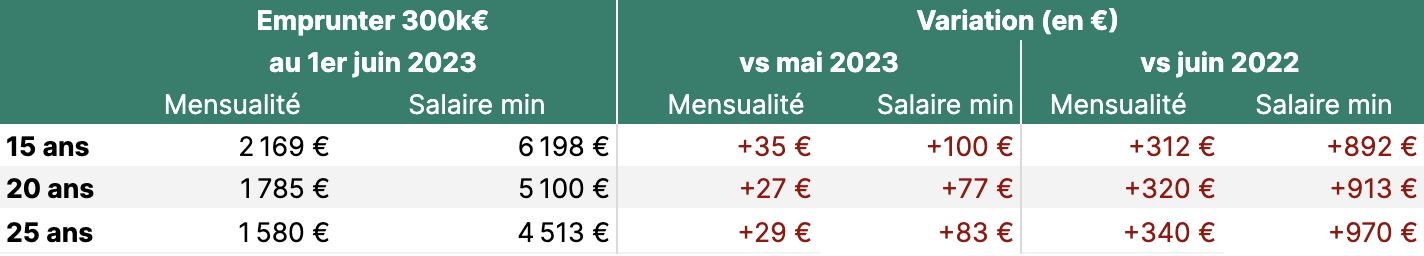

Les taux immobiliers en juin 2023

Pretto, leader du courtage en crédit immobilier 100% digital, observe ce mois-ci les taux pratiqués par ses partenaires bancaires.

Après près d’un an et demi de hausse continue, le deuxième semestre 2023 sera-t-il celui d’un retour à la stabilité des taux ? Quoiqu’il en soit, les nouveaux taux de l’usure pour juin publiés lundi 29 mai croissent moins fortement que précédemment. Ils s'établissent ce mois-ci à 4.68% (+0,16 pts) pour les crédits de 20 ans et plus et à 4.45% (+0,12 pts) pour les durées de 10 à 19 ans. Une croissance près de deux fois moins importante, en proportion, que sur les premiers mois de l’année durant lesquels les évolutions mensuelles étaient plutôt de l’ordre de +0,25 pts.

Cette hausse plus mesurée reflète certainement la prise en compte des augmentations de taux plus régulières, conséquence de la mise en place du calcul mensuel de l’usure en janvier dernier, qui commencent seulement à peser dans le calcul compte tenu du décalage d’environ 3 mois entre l’accord de prêt et son déblocage.

Dans le sillage de cette évolution de l’usure, les taux de crédit immobilier pratiqués par les banques évoluent plus progressivement, bien que toujours à la hausse. Sur 25 ans, la moyenne des taux s'établit ainsi juste sous la barre des 4% pour le mois de juin, avec la possibilité d’obtenir des taux autour des 3,80% pour les meilleurs profils.

Cette nouvelle hausse affecte plus encore le pouvoir d’achat immobilier des ménages. Ainsi, toutes choses égales par ailleurs, il faut bénéficier en juin d’un salaire net mensuel de 4513€, soit 83€ de plus par mois que l’année dernière, pour emprunter 300 000€. Annualisé, cela représente un salaire net de près de 1000€ plus élevé.

Dans ce contexte, Pretto renouvelle son appel à assouplir les contraintes qui pèsent actuellement sur le financement immobilier. En ce sens, Bercy devrait communiquer officiellement dans les prochains jours sur un assouplissement des règles de dérogation à l’endettement maximum de 35% fixé par le HCSF. Il serait particulièrement judicieux qu’il cible des catégories spécifiques d’emprunteurs (les primo-accédants par exemple) et des typologies d’acquisitions.

Les taux de l’usure marquent ce mois-ci un ralentissement dans leur hausse, lié à l’entrée dans la base de calcul des crédits accordés au T1 à la suite de la modification de la méthode de calcul. Les taux sur 25 ans tutoient désormais les 4%, il devient urgent d’assouplir les règles d’octroi pour resolvabiliser les ménages, dont le pouvoir d’achat immobilier a été largement grevé par la multiplication par 4 des taux immobiliers en un an et demi.

Les taux immobiliers en septembre 2023

Des taux d'intérêt bientôt à 5% ?

Les nouveaux taux d’usure effectifs au 1er septembre 2023, selon la durée et le type d'emprunt.

- Prêts à taux fixe d'une durée inférieure à 10 ans : 4,23%

- Prêts à taux fixe d'une durée comprise entre 10 ans et moins de 20 ans : 5,28%

- Prêts à taux fixe d'une durée de 20 ans et plus : 5,56%

- Prêts à taux variable : 5,13%

- Prêts relais : 5,53%

Les taux d'intérêt sont désormais similaires à ceux de 2010, ce qui veut dire que nous y avons survécu, alors on peut le refaire, non ? Sachez que désormais, pour emprunter 300 000 euros, il faut gagner à peu près 5 000€ par mois. Voilà c’est dit.

| Mensualité | Salaire brut min | ||

|---|---|---|---|

| 15 ans | 2 188 € | 6 252 € | |

| 20 ans | 1 810 € | 5 172 € | |

| 25 ans | 1 607 € | 4 591 € |

Ce mois de septembre marque le retour des offres de prêt. Les banques régionales gardent le rythme avec des offres qui font des clins d'œil aux futurs propriétaires, tandis que les grandes banques nationales décident de desserrer leurs cravates et de relâcher (un peu) leurs politiques restrictives.

De nouvelles offres du côté des banques

Un début de baisse des prix de l'immobilier

Dans certaines grandes villes françaises, les prix ont fait une petite pause, avec une baisse de plus de 8% à Lyon, 7% à Bordeaux et même une légère baisse à Paris. Un signe très positif pour tous ceux qui ont un projet d'achat immobilier. En effet, c'est le moment où jamais pour négocier ! Il y a souvent plus de biens à vendre que d'acheteurs solvables sur le marché. Par la force des choses, c'est une opportunité en or pour les futurs propriétaires qui cherchent à plonger dans l'aventure immobilière. Le marché se stabilise et c'est vous qui en profitez.

Une rentrée qui offre des perspectives

Globalement, le tableau en ce mois de septembre 2023 se résume à des taux toujours un peu agités mais des prix immobiliers qui doucement peuvent être négocier à la baisse. Après un mois d'août paisible, le marché immobilier se réveille doucement avec des banques régionales qui gardent la cadence et des banques nationales qui vous font quelques clins d'œil en élargissant leurs offres.

Pour aller plus loin : Quelles sont les différences entre les banques nationales et régionales ?

Pour aller plus loin : Quelles sont les différences entre les banques nationales et régionales ?"Le crédit immobilier retrouve ses taux de 2010 et on voit apparaître une baisse des prix immobiliers dans certaines régions, c’est un signe de stabilisation du marché. Cette baisse est marquée dans les grandes villes françaises, certains observateurs notent une baisse des prix de plus de 8% à Lyon en un an et de 7% à Bordeaux, ainsi qu’une légère baisse à Paris. Les emprunteurs de ces zones ont donc une fenêtre d’accès à la propriété un peu plus grande avec ce début de baisse des prix malgré la hausse des taux", Pierre Chapon, co-fondateur de Pretto.

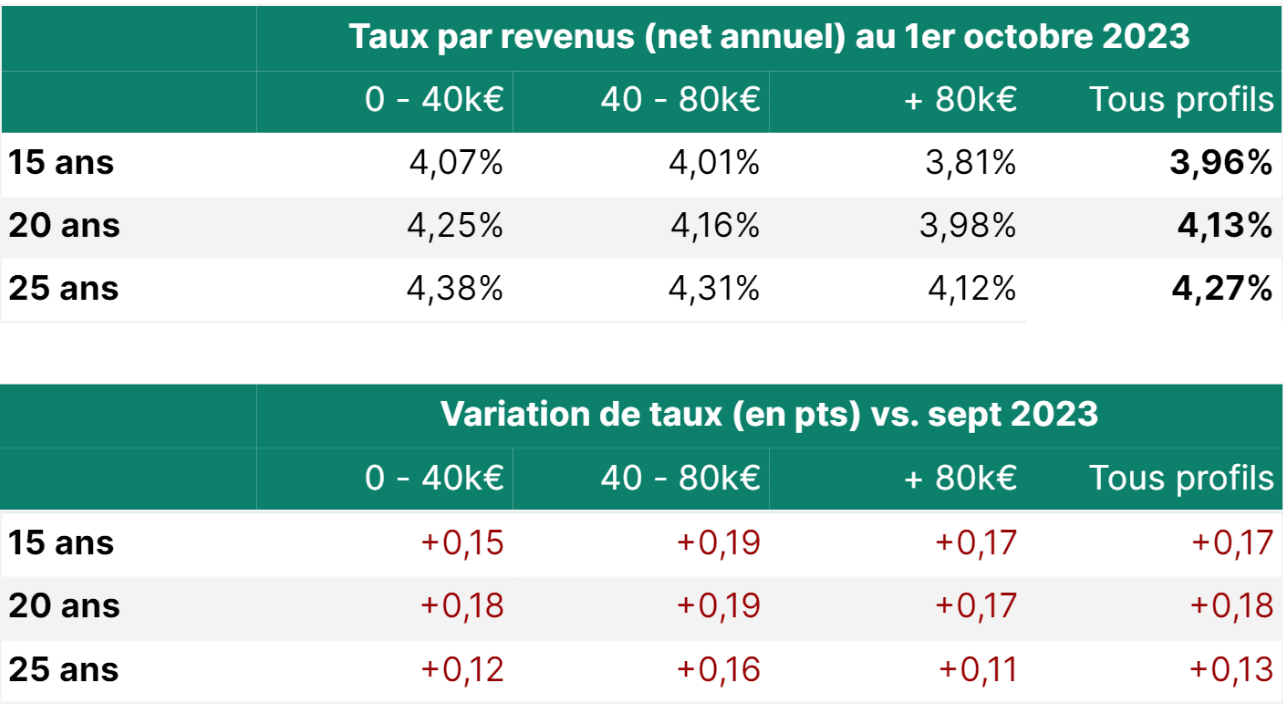

Les taux immobiliers en octobre 2023

C’est le marronnier côté immo : chaque fin de mois annonce la nouvelle grille des taux et le nouveau plafond fixé par le taux d’usure. Et sans surprise, octobre rime avec énième hausse.

Vous commencez à connaître la chanson. Chaque fin de mois, on les guette, ces nouveaux taux qui depuis des mois, grimpent inlassablement. Et le mois d’octobre ne rompt pas avec la règle avec une nouvelle hausse qui vient d’être annoncée.

Des taux supérieurs à 4 % et un taux d’usure qui prend le large

Taux d'usure applicable au 1er octobre 2023

| Type de prêt immobilier | Taux d'usure applicable au 1er octobre 2023 |

|---|---|

| Prêts à taux fixe d'une durée inférieure à 10 ans | 4,31 |

| Prêts à taux fixe d'une durée comprise entre 10 ans et moins de 20 ans | 5,55 |

| Prêts à taux fixe d'une durée de 20 ans et plus | 5,8 |

| Prêts à taux variable | 5,4 |

| Prêts-relais | 5,79 |

Vous ne voyez pas en quoi ça arrange vos affaires ? Pour rappel, le taux d’usure est un taux plafond que les banques se doivent de respecter. Or, tant qu’il existe une marge entre le taux d’usure et ceux pratiqués par les établissements bancaires, ces derniers gagnent de l’argent. Et si les banques gagnent à vous prêter, elles sont logiquement enclines à valider les dossiers de demandes de prêt. CQFD.

La rentrée a ainsi vu un certain nombre de banques se relancer sur le crédit, pour la plus grande joie d’aspirants proprios. La reprise se poursuit en octobre : emprunter est plus simple aujourd’hui qu’en début d’année.

Les hausses régulières de l’usure, suivies de près par celles des taux de crédit immobilier, ont permis aux banques de retrouver un bon niveau de marge. Le mois de septembre a donc été marqué par le retour sur le marché de certains acteurs nationaux qui avaient fixé il y a plusieurs mois des critères très restrictifs pour restreindre leur production.

Les emprunteurs, plus frileux en raison de la hausse des taux, doivent désormais se rendre compte que les marges de négociation sont importantes et que des opportunités de plus en plus attractives existent.

Les politiques veulent relancer le marché de l’immo : on y croit ?

“Quand les taux sont à 4 %, ne faut-il pas réfléchir à un taux plus accessible pour les ménages ?”. Difficile de répondre par la négative, au risque de passer pour un horrible sans cœur. Reste que pour le moment, les mesures prises par le gouvernement paraissent bien faibles au vu de la crise que traverse le secteur de l’immobilier.

Et du côté Pretto, on propose quoi ?

Et pourtant, il y a des choses simples qui pourraient rapidement impacter positivement la capacité d’emprunt des Français :

Faire passer le taux d’endettement maximum à 38 % permettrait de récupérer immédiatement 8 % de capacité d'emprunt à revenu équivalent, ce qui rendrait à nouveau possible 1/3 des projets aujourd'hui exclus. A l’échelle du marché, cela représente entre 10 et 15 % de transactions en plus, soit entre 100 000 à 150 000 transactions supplémentaires ;

Orienter cette capacité d'emprunt supplémentaire vers des biens énergétiquement vertueux ou pour financer des travaux de rénovation énergétique de passoires thermiques.

Des mesures proposées par Pretto, mais qu’on n’aurait aucun problème à voir reprises par d’autres, en haut lieu. Avis aux intéressés…

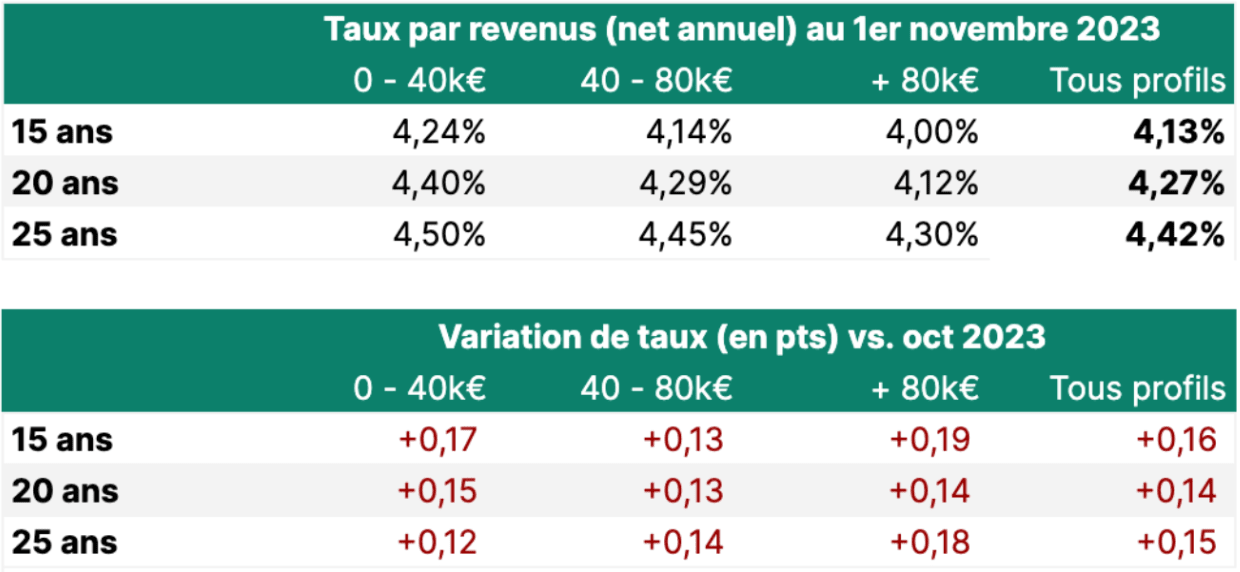

Les taux immobiliers en novembre 2023

Le temps est aux annonces ! Comme chaque fin de mois, nous découvrons la dernière grille des taux. Après une série de hausses, la situation se stabilise et, chez certains établissements, tend même à la baisse. Décryptage.

Un marché atone malgré la stabilisation des taux immobiliers

Rien de nouveau sous la grisaille, en novembre, les taux se stabilisent autour de 4 % pour les emprunteurs les plus solides. De légères hausses ont été observées pour tous les profils, oscillant entre + 0,14 % et + 0,16 %. En moyenne, le taux pour un prêt sur 20 ans se situe à 4,27 %, tandis que pour un prêt sur 25 ans, il atteint 4,42 %.

Nous avons également noté l'apparition des premiers taux à 5 % pour les emprunteurs considérés moins attractifs, tandis que pour la première fois en plusieurs mois, certains de nos partenaires de Pretto ont signalé une réduction de 10 à 15 points de base sur leurs taux. Un signal très positif donc.

La hausse des taux a progressivement réduit la capacité financière des ménages pour leurs projets immobiliers, laissant les acheteurs potentiels dans l'incertitude. Malgré cette tendance, les banques mettent tout en œuvre pour offrir des taux attractifs aux emprunteurs présentant les profils les plus solides, à savoir les personnes ayant des revenus supérieurs à 60k € en province et 80k € en Ile de France.

Aussi, après que la BCE a annoncé la stabilité de ses taux directeurs, une première depuis février 2022, il est envisageable qu'une situation favorable se dessine pour les emprunteurs : une stabilité des taux d'intérêt, associée à une éventuelle baisse des prix de l'immobilier. Cela pourrait potentiellement offrir aux emprunteurs la possibilité de retrouver des conditions plus avantageuses pour acheter.

Ce mois de novembre est marqué par une envie de la part de certains de nos partenaires bancaires de revenir sur le marché du crédit immobilier. La hausse plus mesurée, voire la baisse chez certains prêteurs, ainsi que leur volonté de retravailler avec des apporteurs d’affaires en est le témoin. Ceci dit, certaines banques continuent d'augmenter leurs taux de manière soutenue de façon à rester encore en retrait du marché.

Les emprunteurs peuvent alors trouver via des courtiers des offres bancaires attractives ainsi que des biens qui sont susceptibles d’être négociables.

Qu’est-ce qu’a prévu le gouvernement pour relancer le marché de l’immo ?

Le PTZ, qui devait initialement disparaître à la fin de l'année, subit une transformation majeure. Il ne se contente pas de s'étendre, mais connaîtra également une augmentation pour atteindre 100 000 euros.

D'autres mesures visant à soutenir les ménages les plus modestes sont également au programme. La part du PTZ dans le crédit obtenu auprès des banques passera à 50 %, ce qui facilitera l'accès au crédit immobilier pour un plus grand nombre de personnes. De plus, 210 villes supplémentaires bénéficieront désormais de ce prêt à taux zéro.

Même si nous sommes mieux informés sur les changements à venir, rappelons que le Ministre des Finances se donne encore 6 mois pour présenter des mesures concrètes. La patience reste donc de mise... À suivre !

Les conseils Pretto

Selon nous, c'est le moment idéal pour négocier ! Ne vous laissez pas décourager par la hausse des taux d'intérêt ou l'atmosphère morose du marché immobilier. Il faut agir dès aujourd'hui plutôt que d'attendre demain.

Pourquoi ? Tout d’abord, même si les taux d'intérêt sont un peu plus élevés, dites vous qu’ils pourront être renégociés à la baisse à l'avenir. Et côté marché, 2023 a connu une chute de 20 % des transactions, tandis que le stock de biens disponibles a augmenté en moyenne de 42 %, c’est cette situation qui conduit à une diminution des prix de l'immobilier dans les mois à venir.

Pour l'année 2024, les prix de l'immobilier devraient continuer de diminuer, avec une réduction estimée à environ 4 %.

Est-ce que l’on a vraiment le crédit le moins cher d’Europe ?

Denis Beau, premier sous-gouverneur de la Banque de France, a déclaré à Ouest-France début novembre que la France bénéficie du "crédit immobilier le moins cher d'Europe". Alors, avec la montée en flèche des taux ces derniers mois, on se demande comment ça se passe chez nos voisins européens. Pretto fait le point sur la situation actuelle.

En France : vers une stabilisation des taux

On a beaucoup parlé du taux d’usure ces derniers mois, attendant patiemment qu’il augmente. Mais en quoi consiste-t-il ?

En France, les emprunteurs bénéficient de la protection du taux d'usure. Ce mécanisme n'est pas de la dernière nouveauté car il a été instauré dans le Code Civil dès 1804. Mais à quoi sert-il exactement ? Il a pour mission de vous préserver d'éventuels abus de la part des banques, en fixant un plafond légal que les établissements de crédit ne peuvent dépasser lorsqu'ils accordent un prêt.

Le calcul de ce taux d'usure est effectué par la Banque de France selon une formule définie. En réalité, plusieurs formules sont utilisées, car il existe un taux d'usure spécifique pour chaque type de prêt, englobant les prêts à la consommation, les prêts immobiliers, et même les prêts relais. Au sein de chaque catégorie, le taux d'usure varie en fonction du montant du prêt et de sa durée.

La Banque de France a même annoncé, en juillet 2023, que le volume d'emprunts immobiliers est tombé à 12 milliards d'euros, atteignant ainsi son niveau le plus bas depuis 2014. Une tendance qui touche également les autres pays d’Europe, qui subissent eux aussi une crise de l’immobilier.

Dans le reste de l’Europe, ça donne quoi ?

La fièvre espagnole

L'Espagne n'échappe pas aux secousses de la crise immobilière, comme en témoigne l'Institut National des Statistiques Espagnol (INE), qui a enregistré une chute de 18,8 % des prêts entre juillet 2022 et juillet 2023.

Côté taux, en septembre dernier, l'INE a rapporté des taux moyens de 4,5 % sur 30 ans pour les prêts à taux fixe et de 6 % sur 30 ans pour les prêts à taux variable. La durée moyenne d’emprunt y est de 24 ans.

Chez nos voisins espagnols, emprunter est quelque peu différent. On dirait bien que les Espagnols ont un faible pour les montagnes russes, car 44 % des prêts immobiliers sont à taux variable, tandis que 56 % sont à taux fixe. Cela signifie que le montant des intérêts mensuels des crédits s'ajuste en fonction d'un taux de référence, lui-même fluctuant en fonction des taux directeurs. Des montagnes russes financières, on vous l'a dit !

Au Royaume-Uni ça grimpe, ça grimpe

La situation actuelle du marché immobilier au Royaume-Uni s'apparente à un épisode d'American Horror Story, plutôt effrayant. En effet, bien que 78 % des emprunteurs optent pour des taux fixes, ces taux ne sont garantis que sur une période déterminée, généralement entre deux et cinq ans. Cela implique que pendant cette période, le taux reste constant, mais au-delà, une renégociation est inévitable… des rebondissements dignes d'une série d'horreur financière !

Selon la Banque d'Angleterre, près de 2 millions de ménages se retrouveront dans l'obligation de renégocier leur crédit d'ici fin 2023, générant une préoccupation majeure. Environ 80 % de ces ménages avaient initialement obtenu des taux inférieurs à 2,5 %, mais la situation s'annonce délicate. La note risque d'être salée pour ces emprunteurs, avec des mensualités de remboursement pouvant augmenter de plusieurs centaines d'euros. Désormais, les emprunts à taux fixe s'obtiennent à des taux supérieurs à 6 %, selon le média Moneyfacts.

Face à un marché qui peine à respirer, certaines banques proposent alors des crédits d'une durée de 40 ans pour tenter de stimuler l'activité. On doute que même un mariage princier puisse raviver l'espoir chez les Britanniques.

La Belgique tient le choc malgré la hausse des taux

Chez nos voisins belges, la situation est plus réjouissante et se rapproche sensiblement de la nôtre. D'après les données de la plateforme de comparaison de prêts simulationpret.be, les taux d'intérêt moyens pour les acheteurs empruntant entre 80 et 100 % de la valeur de leur bien en novembre 2023 oscillent autour de :

4,32 % pour un prêt de 10 ans ;

4,59 % pour un prêt de 15 ans ;

4,30 % pour un prêt de 20 ans ;

4,40 % pour un prêt de 25 ans.

Bien que ces taux soient légèrement plus élevés que les nôtres, ils restent tout de même plus ou moins semblables.

En matière de marché immobilier, la Belgique a connu des impacts moins marqués. De janvier à septembre 2023, le nombre de transactions immobilières a enregistré une baisse de seulement - 3,1 % par rapport à la même période en 2022. Une chute bien loin de l'ampleur observée en France avec une diminution de - 20 %.

Les pays européens tentent de sauver le bateau

En Pologne, confronté à la crise, le gouvernement cherche à dynamiser son économie en réduisant ses taux directeurs, les faisant passer de 6,75 % à 6,0 % et rendant ainsi les emprunts moins coûteux. Cependant, malgré cette initiative, les prix de l'immobilier connaissent une hausse fulgurante en raison de la Guerre en Ukraine et de l'inflation, ce qui rend l'achat d'un logement difficile pour de nombreux ménages.

Dans cette période de crise, les pays où les emprunts sont principalement à taux fixes, tels que la France, l'Allemagne et les Pays-Bas, semblent mieux résister. En revanche, les pays où les taux variables sont plus répandus, comme la Grèce ou la Suède, sont durement touchés par la rapide augmentation des taux d'intérêt.

Bien que la situation en France ne soit pas actuellement des plus réjouissantes, le marché immobilier s'en sort mieux que dans le reste de l'Europe. Et si l'achat immobilier est dans vos projets, sachez que chez Pretto, nos courtiers experts sont à pied d'œuvre pour vous dénicher les meilleures offres, même dans ce contexte délicat.

Les taux immobiliers en décembre 2023

Enfin des éclaircies se dessinent dans le ciel du marché immobilier ! Avec la stabilisation des taux et des conditions d'emprunt plus accessibles pour certains, les fêtes de Noël s'annoncent prometteuses. On vous explique.

Une stabilisation du taux à 4,5 % qui se poursuit

En décembre, la stabilité des taux se confirme, faisant souffler un vent d'optimisme après les périodes de hausse qui ont marqué l'année. Certains partenaires bancaires affichent même de bonnes nouvelles avec des baisses qui viennent égayer un marché plutôt morose depuis plusieurs mois. Des hausses légères ont été notées pour tous les profils, oscillant entre +0,09 % et +0,05 %. Des augmentations plus modérées par rapport à celles enregistrées au mois de novembre.

Taux par revenus (net annuel) au 1er décembre 2023

| 0-40k€ | 40-80k€ | +80k€ | Tous profils | |

|---|---|---|---|---|

| 15 ans | 4,33 % | 4,24 % | 4,07% | 4,21% |

| 20 ans | 4,47 % | 4,38 % | 4,21 % | 4,35 % |

| 25 ans | 4,58% | 4,50 % | 4,33 % | 4,47 % |

Variation de taux (en pts) vs. novembre 2023

| 0-40k€ | 40-80k€ | +80k€ | Tous profils | |

|---|---|---|---|---|

| 15 ans | +0,09 | +0,10 | +0,07 | +0,09 |

| 20 ans | +0,07 | +0,09 | +0,09 | +0,08 |

| 25 ans | +0,08 | +0,05 | +0,03 | +0,05 |

Et du côté du taux d’usure ?

| Type de prêt immobilier | Taux d'usure applicable au 1er décembre 2023 |

|---|---|

| Prêts à taux fixe d'une durée inférieure à 10 ans | 4,4% |

| Prêts à taux fixe d'une durée comprise entre 10 ans et moins de 20 ans | 5,8% |

| Prêts à taux fixe d'une durée de 20 ans et plus | 6,11% |

| Prêts à taux variable | 5,52% |

| Prêts-relais | 6,17% |

Même si on l'attend avec moins d’impatience qu'il y a quelques mois, voilà le nouveau taux d’usure.

Pour décembre, le taux se situe à 6,11% sur 25 ans, en hausse par rapport aux 5,91% de novembre 2023. Cette évolution est positive, car elle confirme que ce taux plafond n'est désormais plus un problème pour les emprunteurs. Les banques continuent à générer des bénéfices en proposant des prêts. Elles seront donc plus enclines à donner leur feu vert aux dossiers de demandes de crédit.

Le crédit devient encore plus facile pour certains profils

Ce mois de décembre témoigne d'un marché du crédit immobilier en pleine évolution : les banques montrent une volonté claire de soutenir le marché immobilier en offrant des conditions plus favorables.

Cela représente une aubaine pour nos clients qui envisagent l'achat d'un bien immobilier, il faut en profiter et ne pas hésiter à négocier le prix des biens afin de faire de bonnes affaires.

La deuxième bonne nouvelle de ce mois de décembre, c’est l'élargissement de l'offre bancaire. En effet, les banques affichent une détermination à étendre leur champ d'action, permettant ainsi à plus d'emprunteurs de bénéficier de conditions de prêt avantageuses.

Encore et toujours le temps de la négociation

Bien que les taux se stabilisent et que les banques se montrent plus flexibles, le marché immobilier demeure fortement affecté par des prix de vente qui restent surévalués. Fin août 2023, l'INSEE a révélé que le volume des ventes avait baissé de 16,6 % sur une année. Une chute annuelle d'une ampleur qui n'avait pas été enregistrée depuis une décennie.

En parallèle, le stock de biens disponibles a connu une hausse moyenne de 42 % en 2023. Une augmentation significative qui s'explique par la réduction de la capacité d'emprunt des Français, contraints de revoir leurs ambitions voire de remettre leur projet d’achat à plus tard, faute d’acceptation de prêt.

Les vendeurs redoutent donc de ne pas réussir à vendre leur bien dans les délais impartis. Inévitablement, les prix immobiliers vont devoir baisser dans les mois à venir. Pour suivre le rythme des revenus des ménages d'aujourd'hui, il faudrait une baisse de 37 % pour contrebalancer l'augmentation des taux. Mais en pratique, on sait que la réalité sera toute autre.Actuellement, la diminution des prix varie entre 1 % et 8 %, selon les villes et les régions. Les vendeurs se voient contraints de réduire leurs tarifs s'ils aspirent à vendre et à s'aligner sur les moyens financiers des acquéreurs.

Toutefois, à l'heure actuelle, les prix sont toujours trop élevés et c’est le moment parfait pour négocier. Pourquoi maintenant ? Parce que nombre de propriétaires n’ont pas encore revu leur prix de vente à la baisse. Mieux vaut négocier dur aujourd’hui plutôt que dans quelques mois, quand ils auront déjà dû concéder une baisse (et ne seront plus enclins à tirer encore le prix vers le bas).

Chez Pretto, nous sommes conscients de la complexité de cette démarche, alors nous avons élaboré des outils pour vous aider à négocier de manière optimale. À travers un webinaire de 30 minutes qui vous explique comment tirer avantage du marché actuel et négocier comme des professionnels.

Mais aussi avec nos séries d’articles et d’intervention de pro de la négo pour vous coacher au mieux :