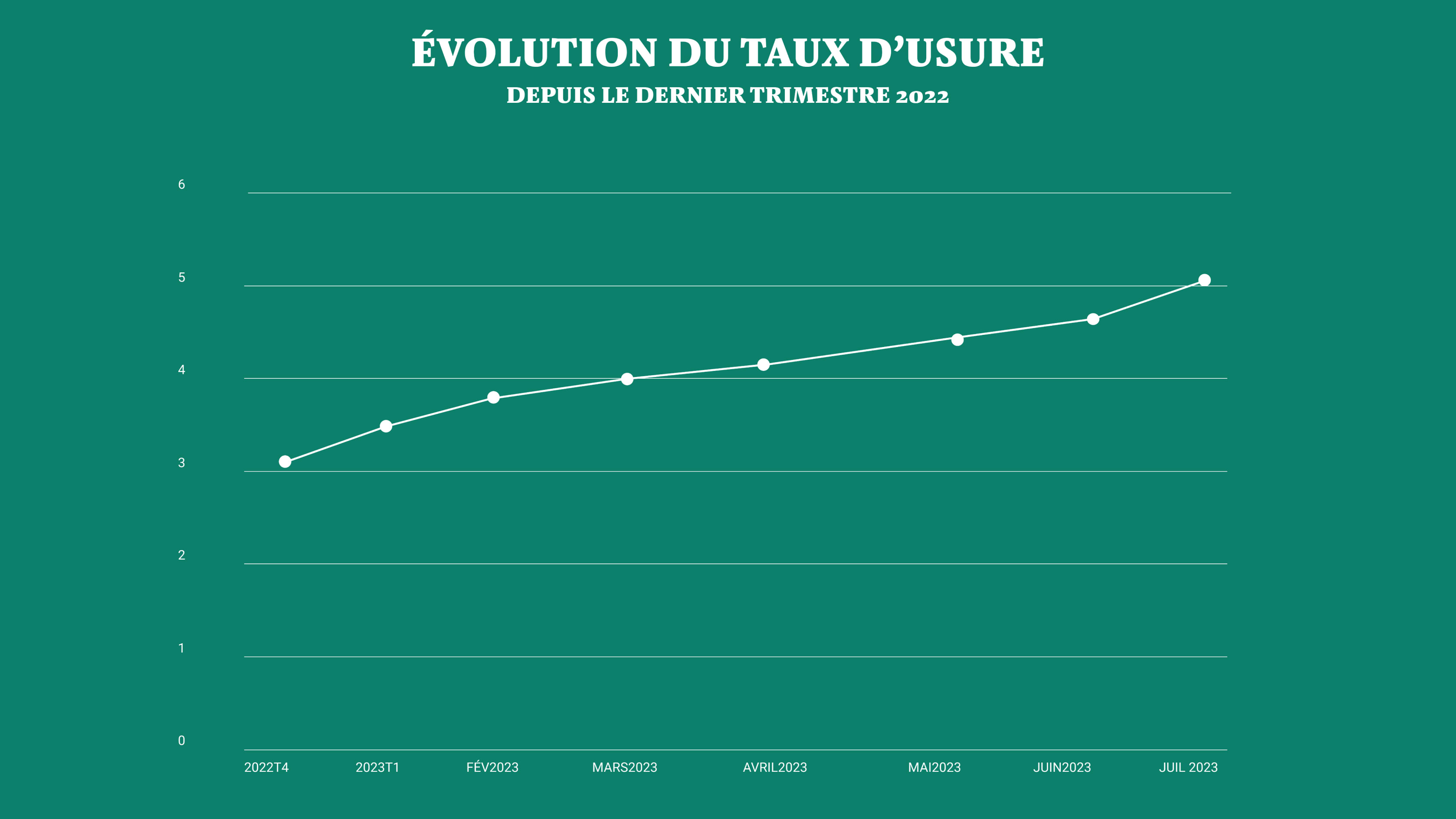

Taux d'usure : la barre des 5% est franchie

Quels sont les moyennes de taux selon votre durée d'emprunt ?

Ce mois-ci, le taux d’usure atteint les 5,09% pour les crédits supérieurs à 20 ans. C'est la première fois depuis 2012 que le taux d'usure dépasse le seuil des 5%. C’est donc sans grande surprise que les banques s’alignent le plus possible sur ce taux fixé par la Banque de France, toutes en quête de rentabilité :

- 3,91% sur 15 ans

- 4,05% sur 20 ans

- 4,22% sur 25 ans

Par ailleurs, nous mettons tout en œuvre pour répondre à vos doutes, vos interrogations et vous accompagner dans les meilleurs délais, même en plein mois d'août. Nous mettons également en place avant chaque période estivale des binômes d’experts selon leur spécialité pour que le suivi de votre dossier soit assuré, même en cas d’absence.

Néanmoins, des signes d’assouplissement de l’octroi de crédit émergent dans certaines régions. Les projets locatifs sont plus encouragés et les conditions d’apport se voient être allégées pour certains profils.

Une nouvelle fois, les banques augmentent leurs taux en suivant la hausse du taux d’usure dans une logique de rentabilité. Cette hausse porte atteinte à la capacité d’emprunt des acheteurs mais le début de baisse des prix immobiliers permet aux emprunteurs de se projeter dans leur achat. L’été arrivant et les délais s’allongeant, il est fortement conseillé de se rapprocher de son courtier afin de constituer au plus vite un dossier de prêt solide pour se positionner sur les biens comme acheteur fiable. En effet, dans un contexte de marché avec des difficultés de financement, un acheteur doté d’une attestation de financement aura plus de chances de voir son offre acceptée par le vendeur

Si les taux augmentent, les prix de vente vont-ils baisser ?

Il faut dédramatiser la chose : il y a une dizaine d'années, les taux étaient bien plus élevés qu’aujourd’hui et on pouvait emprunter, car les prix des biens étaient plus faibles. L’immobilier, c’est cyclique. La hausse des taux va pousser les vendeurs à baisser les prix, donc il faut en profiter ! Oui on emprunte plus cher, mais on peut compter sur le fait qu’avec la reprise du marché, on pourra faire une plus-value dans dix ans. Il faut voir à long terme quand on achète.

Pourquoi le taux d’usure va-t-il de moins en moins devenir un élément bloquant ?

Il faut savoir que les banques, avant de prêter de l’argent, empruntent elles-mêmes à la Banque Centrale Européenne (BCE). De la même manière que les banques fixent des taux d'intérêts sur l’argent qu’elles vous prêtent, la BCE fixe elle aussi des taux d’intérêts sur l’argent prêté aux banques.

Ces derniers mois, la BCE a augmenté ses taux. Les banques peuvent faire du prêt immobilier mais doivent respecter un autre taux, celui du taux d’usure. Si le taux d’usure dépasse le taux fixé par la BCE, le coût de l’argent que les banques empruntent est plus élevé et n’est donc plus rentable. Les banques arrêtent de prêter. Quand les banques se fournissent à un prix donné, elles ajustent le taux auquel elles prêtent pour être rentables. En revanche, si les taux de la BCE dépassent ceux du taux d’usure, les banques ne peuvent plus emprunter. Le marché se bloque.

Pour résoudre l’équation, il était finalement nécessaire qu’il augmente, son calcul a donc été mensualisé. Depuis juillet, l’écart entre le taux d’usure et le taux pratiqué par la BCE permet de nouveau aux banques d’emprunter de l’argent. Conséquence, le marché s’ouvre et des offres de prêts sont disponibles. Désormais, si un prêt se voit être refusé ce n’est plus à cause du manque de marge de manœuvre des banques mais uniquement parce que le coût du prêt a augmenté. Vous suivez ? Les profils solides (jeunes et actifs…) sont de retour sur le marché de l’emprunt !